آیا پرونده بانک آینده ختم به خیر خواهد شد؟/ شعب بانک آینده با تابلو بانک ملی به فعالیت خود ادامه میدهند

به گزارش اقتصادنیوز به نقل از دنیای اقتصاد، بانک آینده در فرآیند انحلال قرار دارد و این کار با مشارکت بانک ملی انجام میشود که مسیری متفاوت از ادغام بانکهای نظامی خواهد بود. همچنین به گفته مسوولان، در این فرآیند ضمن حفظ حقوق سپردهگذاران، سهام بانک نیز با قیمت مناسب خریداری خواهد شد.

وضعیت بحرانی برخی بانکهای ناتراز، بهویژه بانک آینده، در سالهای اخیر همواره مورد توجه کارشناسان بوده است. سرانجام، با تصمیم نهایی سیاستگذاران، موضوع انحلال بانک آینده در دستور کار قرار گرفت. بر این اساس، گمانهزنیهایی درباره ادغام بانک آینده با بانک ملی ایران مطرح شده بود؛ با این حال، بررسیهای «دنیای اقتصاد» نشان میدهد که بانک ملی صرفا تضمین سپردههای مشتریان بانک آینده را بر عهده خواهد گرفت. مطابق تصمیم اتخاذشده، پس از انحلال رسمی، شعب بانک آینده با تابلو بانک ملی به فعالیت خود ادامه میدهند و امور بانکی مشتریان را طبق روال پیشین انجام خواهند داد. به نظر میرسد این تصمیم با هدف کاهش نگرانی سپردهگذاران نسبت به پسگرفتن سپردههای خود پس از انحلال اتخاذ شده است. سایر فرآیندهای اجرایی مرتبط با انحلال نیز توسط هیات تصفیه بانک مرکزی پیگیری خواهد شد. به عقیده کارشناسان، در صورتی که این اقدام با موفقیت اجرا شود، میتواند گامی موثر در جهت افزایش شفافیت و بهبود سلامت شبکه بانکی کشور بهشمار آید.

در دهه گذشته، با گسترش صنعت بانکداری، شمار قابلتوجهی از بانکها و موسسات مالی، بهویژه در بخش خصوصی، فعالیت خود را آغاز کردند. این روند اگرچه در ابتدا نشانهای از پویایی نظام مالی کشور بود، اما در سالهای بعد، ضعف در نظارت موثر و نبود انضباط مالی، موجب بروز مشکلاتی جدی برای برخی از این بانکها شد. انباشت بدهیها، ناترازی ترازنامه و نقدشوندگی پایین داراییها، از جمله پیامدهای این وضعیت بود؛ مسائلی که در نهایت بانک مرکزی را ناگزیر کرد تا برای حفظ ثبات نظام بانکی، برخی از این نهادها را وارد فرآیند انحلال کند.

بهطور کلی، دو نوع تجربه از اجرای فرآیند انحلال در شبکه بانکی کشور قابل مشاهده است. نخست، ادغام بانکهای وابسته به نهادهای نظامی در بانک سپه بود؛ طرحی که با هدف یکپارچهسازی و کاهش تداخل نهادی در شبکه بانکی انجام شد. با این حال این اقدام با چالشهایی همراه شد زیرا بانک سپه علاوه بر در اختیار گرفتن شعب و امکانات فیزیکی بانکهای ادغامشده، وارث بخش قابلتوجهی از بدهیها و ناترازیهای مالی آنان نیز شد؛ مسالهای که در ادامه فشار زیادی بر ترازنامه این بانک وارد کرد.

در مقابل، تجربههای موفقی نیز در این زمینه وجود دارد. از جمله این تجارب میتوان به انحلال موسسه اعتباری نور در آذرماه 1402 و ادغام آن در بانک ملی ایران اشاره کرد. در ادامه نیز، در بهمنماه همان سال، موسسه اعتباری کاسپین منحل شد. اکنون، سیاستگذار انحلال بانک آینده را اعلام کرده است، نگاهها بار دیگر به عملکرد بانک مرکزی دوخته شده است. چنانچه این نهاد بتواند فرآیند انحلال این بانک را به خوبی پیش ببرد، میتوان از آن بهعنوان نمونهای موفق در برخورد با بانکهای ناتراز یاد کرد؛ تجربهای که نهتنها اعتماد عمومی به سیاستگذار پولی را تقویت خواهد کرد، بلکه باری سنگین را نیز از دوش شبکه بانکی کشور بر خواهد داشت.

سرنوشت بانک آینده مشخص شد

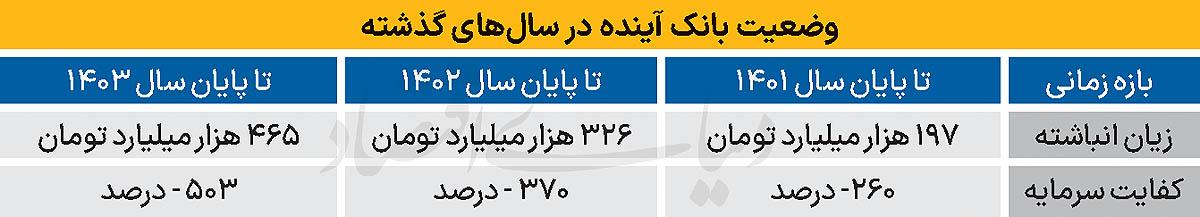

ناترازی برخی بانکها در سالهای اخیر یکی از مهمترین بحرانهای شبکه بانکی و اقتصاد کشور بوده است و منجر به تبعات منفی متعددی از جمله رشد تورم و تسریع خلق پول شده است. در این میان بانک آینده به دلیل وضعیت نگرانکننده نسبت کفایت سرمایه، زیانهای انباشته و بدهیهای زیاد زیر ذرهبین کارشناسان بوده است. بر اساس اطلاعات منتشر شده، نسبت کفایت سرمایه بانک آینده در سال 1403 برابر با منفی 503 درصد بوده است. در سال 1402 نیز این نسبت برابر با منفی 370 درصد بوده است. این در حالی است که استانداردهای شبکه بانکی در خارج و داخل کشور برای سلامت بانکها به این صورت است که این نسبت کفایت سرمایه باید بیشتر از 8 درصد باشد.

همچنین این بانک تا پایان سال 1402، حدود 326 هزارمیلیارد تومان زیان انباشته داشته است. این روند در سال 1403 نیز ادامه پیدا کرده است. طبق صورتهای مالی منتشر شده این بانک تا پایان سال 1403 حدود 465 هزارمیلیارد تومان زیان انباشته داشته است. همچنین بانک آینده یکی از بزرگترین بدهکاران به بانک مرکزی بوده است و نقش مهمی در افزایش تورم در سالهای گذشته داشته است. بهطوریکه حدود 25 درصد از رشد پایه پولی در سال 1401 به دلیل اضافه برداشتهای بانک آینده از منابع بانک مرکزی برآورد شده است.

در چنین شرایطی با توجه به اینکه در عملکرد این بانک در سالهای اخیر بهبودی حاصل نشده و نسبتهای مهم سلامت بانکی و زیانهای انباشته این بانک وضعیت بدتری پیدا کردهاند، توجهها به این بانک و سرنوشت آن بیش از گذشته جلب شده بود. در همین راستا بانک مرکزی پیش از این در خردادماه سال جاری اعلام کرده بود که حفاظت از حقوق سپردهگذاران بانکی، کارمندان و سهامداران را مهمترین اولویت خود میداند و در خصوص بانک آینده نیز این روند را در پیش خواهد گرفت.

چند روز قبل نیز رئیس قوه قضائیه به مساله بانک آینده واکنش نشان داد. بر این اساس رئیس قوه قضائیه اعلام کرده که اختیار انحلال بانک آینده به طور کامل در دست بانک مرکزی است. همچنین رئیس قوه قضائیه هشدار داد که در صورتی که بانک مرکزی از اختیارات خود مبنی بر انحلال یا اصلاح این بانک استفاده نکند، قوه قضائیه به این موضوع ورود خواهد کرد. با این حال پس از آن خبرهایی مبنی بر ادغام بانک مرکزی و بانک ملی منتشر شده است. اما بررسیهای «دنیای اقتصاد» نشان میدهد که فرآیند انحلال بانک آینده از شنبه سوم آبان ماه آغاز خواهد شد و این دو بانک ادغام نخواهند شد.

چندی پیش خبرهایی مربوط به تصویب نهایی تصمیم انحلال بانک آینده به گوش رسیده است. بر اساس این تصمیم، فرآیند انتقال تعهدات، سپردهها و داراییهای بانک آینده در حال انجام است و تمامی حقوق و تعهدات مشتریان این بانک بهطور کامل توسط بانک ملی ایران تضمین خواهد شد. به عبارتی بانک ملی ایران تنها تضمین کننده حقوق سپردهگذاران و انجام دهنده امور بانکی مشتریان بانک آینده پس از انحلال این بانک خواهد بود.

از روز شنبه سوم آبانماه، مدیریت شعب بانک آینده به بانک ملی ایران واگذار میشود. بدین ترتیب، تابلوی «بانک آینده» از سردر تمامی شعب در سراسر کشور برداشته شده و نام «بانک ملی ایران» جایگزین آن خواهد شد؛ اقدامی که نماد آغاز رسمی انحلال بانک آینده به شمار میرود.

همچنین تمامی سپردههای مشتریان و تسهیلات جاری بانک آینده تحت مدیریت بانک ملی قرار میگیرد. از طرفی برای جلوگیری از اختلال در خدمات بانکی، سامانههای بانک ملی در کنار سیستمهای پیشین بانک آینده در شعب سابق این بانک فعال خواهد بود تا خدمات مشتریان هر دو بانک به صورت پیوسته ادامه یابد. از سوم آبانماه نیز افتتاح حساب جدید و اعطای تسهیلات به نام بانک آینده متوقف خواهد شد. از این تاریخ به بعد، تمامی فرآیندهای بانکی جدید در این شعب صرفا با نام بانک ملی ایران انجام میگیرد. به نظر میرسد این انتقال سپردههای مشتریان بانک آینده به بانک ملی در جهت کاهش نگرانی سپردهگذاران بعد از انحلال بانک آینده انجام شده است.

سازوکار انحلال و ادغام بانکها بررسی شد

بر اساس قانون پولی و بانکی و مقررات نظارتی بانک مرکزی، فرآیند انحلال بانکها یک سازوکار مشخص و چندمرحلهای دارد. این فرآیند میتواند به دو شکل انجام شود. در شیوه اول انحلال بانک به صورت داوطلبانه و با تصمیم مجمع عمومی بانک صورت میگیرد. اما در شرایطی که عملکرد یک بانک به مرحله بحران رسیده باشد و ادامه فعالیت آن تهدیدی برای سلامت شبکه بانکی محسوب شود، بانک مرکزی وارد عمل شده و مجوز فعالیت بانک را باطل میکند. این اقدام زمانی اجرا میشود که ورشکستگی بانک قطعی تشخیص باشد. به عبارتی دیگر امکان احیا آن وجود نداشته باشد. در این مرحله، بانک مرکزی با صدور بخشنامه رسمی، انحلال را اعلام کرده و فرد یا نهادی را بهعنوان مدیر تصفیه منصوب میکند. بررسیها نشان میدهد که بانک مرکزی نیز در روزهای آینده اطلاعیهای جامع در خصوص انحلال بانک آینده منتشر خواهد کرد.

همچنین انجام سایر فرایندهای انحلال به هیات تصفیه بانک مرکزی سپرده خواهد شد. این هیات معمولا تحت نظارت بانک مرکزی و دستگاه قضایی، داراییها، مطالبات و بدهیهای بانک را شناسایی و ارزیابی میکنند و پس از آن داراییهای بانک برای فروش آماده میشوند. داراییهای با نقد شوندگی بالا معمولا زودتر فروخته میشوند درحالیکه داراییهای با نقدشوندگی پایین مانند املاک معمولا از طریق مزایده واگذار خواهند شد. در نهایت درآمدهای حاصل از فروش داراییها به خزانه بانک واریز شده و برای پرداخت بدهیها و تسویه حسابها مورد استفاده قرار میگیرد. با این حال یکی از مهمترین نگرانیهای کارشناسان در این خصوص نقدشوندگی پایین داراییها و پروژههای بزرگ این بانک مانند پروژه «ایران مال» است. این داراییها با توجه به ارزش بالایی که دارند معمولا به سختی میتوان برای خرید آنها متقاضی پیدا کرد.

از طرفی با توجه به واگذار شدن امور مشتریان بانک آینده به بانک ملی ایران، به نظر میرسد که سپردهگذاران میتوانند نسبت به دریافت و یا نگهداری سپردههای خود در بانک ملی ایران اقدام کنند. همچنین وامگیرندگان بانک منحل شده همچنان ملزم به پرداخت اقساط خود هستند. از طرفی با توجه به اینکه شعب بانک آینده با تابلو بانک ملی به فعالیت خود ادامه خواهند داد، پیشبینی میشود که کارکنان بانک نیز به کار خود ادامه خواهند داد.

موضوع تعهدات بینبانکی نیز بخش دیگری از روند تصفیه است. سایر بانکها، بانک مرکزی و شرکتهای طرف قرارداد باید در مهلت مقرر، مطالبات خود را به مدیر تصفیه اعلام کنند. تسویه این بدهیها بر اساس اولویتهای قانونی انجام میشود؛ بهگونهای که معمولا سپردهگذاران خرد در صدر قرار گرفته و نهادهای بزرگ در مراحل بعدی قرار دارند. در نهایت، سهامداران بانک در آخرین مرتبه اولویت قرار دارند. تنها در صورتی که پس از تسویه کامل بدهیها و پرداخت حقوق سپردهگذاران، دارایی مازادی باقی بماند، سهم آنان پرداخت میشود. اما با توجه به وضعیت بحرانی بانکهای منحل شده معمولا سهامداران بخش زیادی از سرمایه خود را از دست میدهند. فرایند ادغام بانکها، برخلاف انحلال که به توقف کامل فعالیت یک نهاد مالی و ورود آن به مرحله تصفیه داراییها و تسویه بدهیها منجر میشود، با هدف تداوم خدمات بانکی و تقویت ثبات سیستم مالی انجام میگیرد. در این فرایند، معمولا بانکهای کوچکتر با مشکلات مالی یا ناترازی به طور کامل در یک بانک سالمتر از نظر استانداردهای بانکی ادغام میشوند. ادغام معمولا زمانی انجام میشود که شناسایی شود دلیل اصلی عملکرد نامطلوب یک بانک شیوه مدیریت آن باشد.

تجربه آمریکا از انحلال بانکها در سالهای ابتدایی دهه 2000 چگونه بوده است؟

در سالهای آغازین دهه 2000، نظام بانکی ایالات متحده آمریکا با مجموعهای از چالشهای اعتباری و مالی روبهرو شد که در پی آن، تعدادی از بانکها به دلیل افزایش ریسکهای اعتباری، افت کیفیت داراییها و ناتوانی در پوشش زیانها، ناچار به انحلال شدند. با این حال، تجربه آمریکا در مدیریت این فرآیند به عنوان یکی از نمونههای موفق جهانی شناخته میشود؛ چراکه انحلال بانکها با سرعت، دقت و نظارت کامل انجام شد و سپردهگذاران خرد در این میان حتی یک دلار از سرمایه خود را از دست ندادند.

نهاد ناظر اصلی در این فرآیند، شرکت بیمه سپردههای فدرال (FDIC) بود که بهمحض شناسایی وضعیت بحرانی یک بانک، وارد عمل میشد و از طریق بستن موسسه یا انتقال کامل سپردهها و داراییهای آن به بانکهای سالم، از بروز بحران گسترده در شبکه بانکی جلوگیری میکرد. نهاد ناظر نقش کلیدی در ایجاد آرامش عمومی در این فرآیند داشت و با تضمین بازگرداندن وجوه سپردهگذاران، از وقوع هجوم بانکی یا خروج گسترده سپردهها پیشگیری کرد. یکی از ویژگیهای مورد تحسین این تجارت از نظر کارشناسان، سرعت عمل در تصمیمگیری و اجرای فرآیند انحلال بود. فرآیند انتقال داراییها، تسویه بدهیها و پرداخت سپردهها در فاصلهای کوتاه و با هماهنگی کامل میان نهادهای نظارتی انجام میشد. این سرعت بالا باعث شد اعتماد عمومی نسبت به شبکه بانکی خدشهدار نشود و از گسترش بدهیها و انتقال زیان به سایر بانکها نیز جلوگیری شود.

ارسال نظر