علت ریزش شدید بورس در اردیبهشت 1402 چه بود؟/ بازار سهام در آستانه 2 حمایت مهم

به گزارش اقتصادنیوز به نقل از دنیای اقتصاد، اکنون بورس تهران، هرچند به محدودههای جذاب ارزندگی چه از منظر بنیادی و چه از دیدگاه تکنیکال نزدیک شده، اما فشار و عطش فروش همچنان بر معاملات غلبه دارد. نسبت P/E کل بازار به ۵.۵واحد کاهش یافته که کمترین سطح از پاییز ۱۳۹۴تاکنون است. از نظر فنی نیز شاخص در محل تلاقی دو حمایت مهم قرار گرفته است. عبور از شرایط سخت کنونی، نیازمند تصمیمات و سیاستهای اقتصادی صحیح است تا بورس بتواند جایگاه رقابتی خود را در برابر سایر بازارها بازیابد.

سرخوردگی بورس

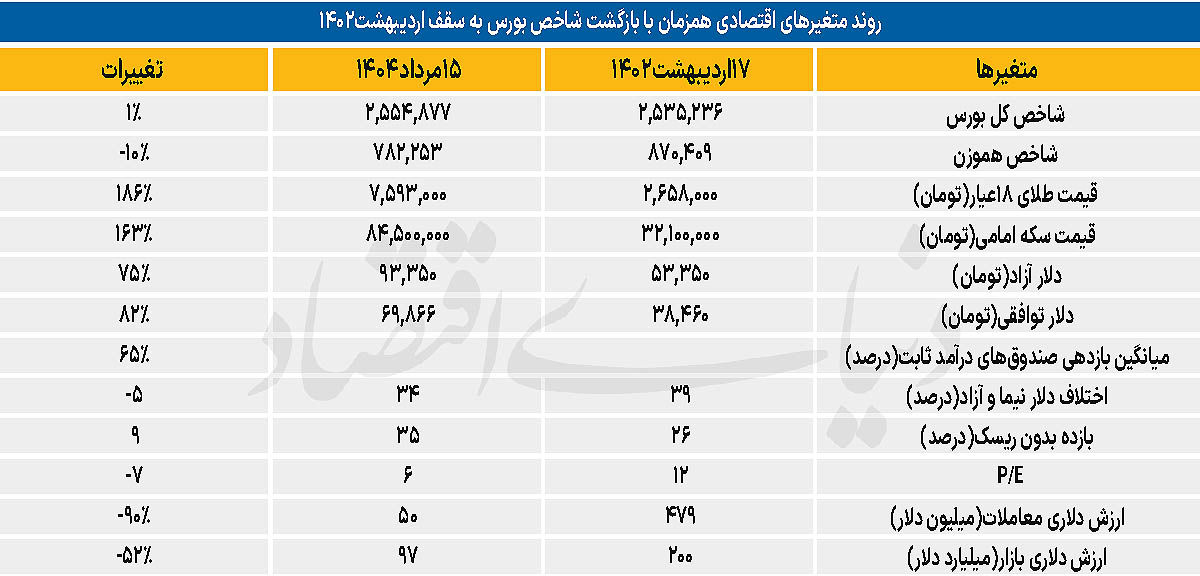

بورس تهران طی سالهای اخیر به دلیل مجموعهای از سیاستهای ضدتولید و تصمیمات اقتصادی ناکارآمد، مسیر متفاوتی نسبت به بازارهای رقیب در پیش گرفته و از آنها عقب مانده است. نتیجه این روند، کاهش جذابیت بازار سهام برای سرمایهگذاران و انتقال بخش قابلتوجهی از نقدینگی به بازارهای موازی بوده است. پس از بازگشایی بازار در ۷ تیرماه، شاخص کل بهطور غافلگیرکنندهای چهار مرز حمایتی مهم خود را از دست داد و در نهایت در نیمه کانال ۲.۵میلیون واحدی آرام گرفت؛ محدودهای که از نظر تاریخی، بسیار نزدیک به سقف اردیبهشت ۱۴۰۲ است. این در حالی است که از آن تاریخ تاکنون، یعنی بیش از دو سال، شاخص کل عملا بازدهی خاصی نداشته و سرمایهگذاران بلندمدت با نوعی رکود و فرسایشیشدن سرمایه مواجه بودهاند.

در همین بازه، شاخص هموزن که بهعنوان معیاری دقیقتر برای ارزیابی وضعیت کلی بازار و رفتار همه نمادها در نظر گرفته میشود، افتی ۱۰درصدی را تجربه کرده است. این کاهش نشان میدهد که فشار فروش و کمبود تقاضا در بدنه اصلی بازار محسوس بوده و نه فقط در نمادهای شاخصساز. در مقابل، بازارهای رقیب عملکردی به مراتب بهتر از بورس داشتهاند. طلای ۱۸عیار بازدهی خیرهکننده ۱۸۶درصدی و سکه امامی رشد ۱۶۳درصدی را به ثبت رساندهاند. حتی دلار در بازار آزاد از ۱۷ اردیبهشت ۱۴۰۲ تاکنون حدود ۷۵درصد افزایش قیمت داشته و نرخ اسکناس آمریکایی در بازار توافقی نیز ۸۲درصد رشد کرده است.

نکته قابلتأمل این است که بورس حتی از نظر بازدهی، پشتسر ابزارهای بدون ریسک مانند صندوقهای درآمد ثابت قرار گرفته است؛ این صندوقها در همین مدت میانگین بازدهی ۶۵درصدی داشتهاند و عملا سرمایهگذاری محافظهکارانه نیز جذابتر از سهامداری بوده است.

چرا بورس باخت؟

۱۷ اردیبهشت دو سال پیش بهعنوان یک روز تلخ در حافظه تاریخی بازار سرمایه باقی مانده است. روزی که با سقوط ناگهانی شاخص همراه شد و دلیل اصلی آن تنها پس از ۵۰روز روشن شد؛ نامهای که نرخ خوراک پتروشیمیها را به شکل غیرمنتظرهای ۷هزار تومان اعلام میکرد. این تصمیم، سیگنالی منفی به کل بازار مخابره کرد و عملا آغازی بر فاصلهگیری سیاستهای دولت از حمایت واقعی از تولید و سرمایهگذاری به شمار میرود. پس از آن، تغییر فرمول قیمتگذاری در صنعت پالایشی، افزایش شکاف قیمتی بین دلار نیما و بازار آزاد در تابستان ۱۴۰۲، انتشار گواهی سپرده با نرخ ۳۰ درصد در اواخر همان سال و به دنبال آن افزایش نرخ موثر اوراق اسلامی، همگی فشار مضاعفی بر بازار سهام وارد کردند.

به این عوامل داخلی باید ریسکهای بیرونی را نیز افزود. از نیمه دوم سال ۱۴۰۲، تنشهای نظامی در منطقه آغاز شد و تاکنون ادامه دارد. این رویدادها به افزایش ریسکگریزی سرمایهگذاران منجر میشود و تمایل به نگهداری داراییهای کمریسک را بالا میبرد. با وجود همه این موانع، ارزیابیها نشان میدهد که بورس تهران هم از نظر بنیادی و هم از لحاظ تکنیکال به محدودههای جذاب ارزندگی رسیده است. این یعنی اگر شرایط کلان و ریسکهای سیاسی و اقتصادی بهبود پیدا کنند، میتوان انتظار داشت بازار سهام بخشی از عقبماندگی خود را جبران کند.

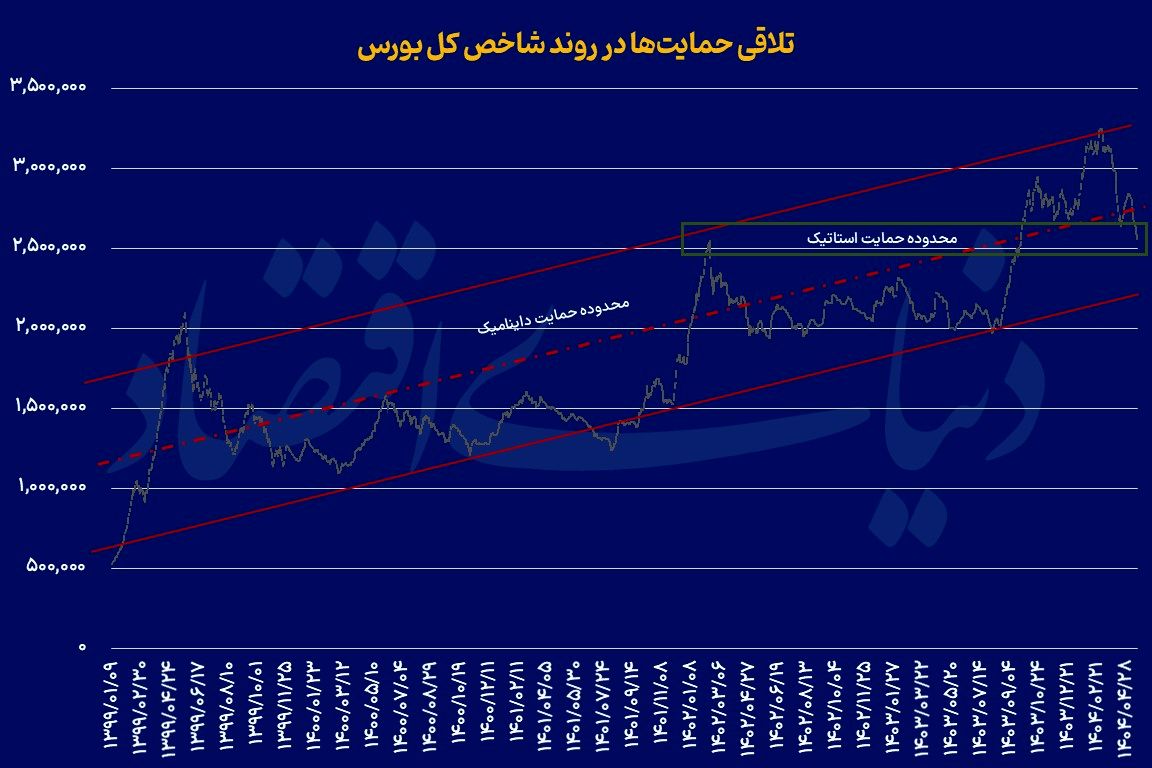

بورس در محدوده حمایت

بررسی تکنیکال شاخص کل نشان میدهد که بازار اکنون در آستانه دو حمایت مهم قرار گرفته است. نخست، بازگشت شاخص به محدوده سقف اردیبهشت ۱۴۰۲ که پس از عبور از آن در آذرماه سال گذشته، حالا دوباره در نزدیکی ۲میلیون و ۵۵۰هزار واحد قرار گرفته است.

دوم، حضور شاخص در خط میانی کانال صعودی بلندمدت پنجساله که معمولا میتواند نقش حمایتی قوی ایفا کند. تلاقی این دو سطح، اهمیت بیشتری به این محدوده میدهد و امکان برگشت روند را بالا میبرد. در صورت آغاز حرکت صعودی، شاخص کل ابتدا با مقاومت مهم ۲میلیون و ۸۵۰ هزار واحد روبهرو خواهد شد و در صورت عبور موفق از آن، هدف بعدی میتواند قله ۳میلیون و ۲۰۰هزار واحد باشد. از منظر بنیادی نیز شرایط قابلتوجه است. شاخص کل در حالی به محدوده قیمتی ۱۷ اردیبهشت ۱۴۰۲بازگشته که نسبت قیمت به سود (P/E) بازار به 5.5واحد کاهش یافته؛ کمترین سطح از پاییز ۱۳۹۴ تاکنون.

برای مقایسه، در اردیبهشت1402 این نسبت حدود ۱۲واحد بود. ارزش دلاری کل بازار نیز اکنون به حدود ۹۷میلیارد دلار رسیده، درحالیکه در ۱۷ اردیبهشت دو سال پیش، این عدد نزدیک به ۲۰۰میلیارد دلار بوده است. این افت ارزش دلاری، در کنار افت P/E، نشانهای روشن از ارزندگی نسبی بازار محسوب میشود.

با این حال، افزایش پتانسیل رشد بازار در گرو کاهش یا حذف ریسکهای سیاسی و اصلاح سیاستهای اقتصادی است. تجربه نشان داده که حتی ارزندهترین بازارها بدون اطمینان از ثبات و پیشبینیپذیری محیط سرمایهگذاری، نمیتوانند موج صعودی پایداری را آغاز کنند. بورس تهران نیز از این قاعده مستثنا نیست و تنها در سایه تصمیمات صحیح و رویکردی حمایتی به تولید و سرمایهگذاری میتواند به جایگاه واقعی خود بازگردد.

ارسال نظر